En las finanzas está lleno de incertidumbres y variables que pueden marear hasta al más experto. Pero no te preocupes, porque hoy vamos a desentrañar una herramienta que te ayudará a navegar estas aguas turbulentas con mayor confianza: el análisis de regresión. Este método estadístico es como tener una bola de cristal numérica que te permite predecir tendencias y tomar decisiones más acertadas en el ámbito financiero.

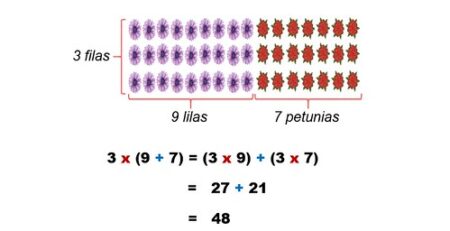

Imagina que tienes una máquina del tiempo financiera. El análisis de regresión es algo así, pero en lugar de viajar físicamente, utiliza datos históricos para proyectar posibles escenarios futuros. Esta técnica examina la relación entre una variable dependiente (lo que quieres predecir) y una o más variables independientes (los factores que podrían influir en esa predicción).

Por ejemplo, si quieres saber cómo el precio del petróleo afecta las acciones de una aerolínea, el análisis de regresión te da las herramientas para cuantificar esa relación. Es como tener un superpoder financiero que te permite ver conexiones invisibles para el ojo inexperto.

Ahora que ya sabes qué es, vamos a ver cómo puedes usar esta herramienta en situaciones reales. El análisis de regresión no es solo para académicos con batas blancas; es un arma secreta que puedes utilizar en tu día a día financiero.

Valoración de activos: ¿Te has preguntado alguna vez cómo se determina el precio «justo» de una acción? El análisis de regresión es uno de los métodos que los expertos utilizan para esto. Comparando factores como los ingresos de la empresa, el crecimiento del sector y las condiciones económicas generales, puedes obtener una estimación bastante precisa del valor de un activo.

Gestión de riesgos: En finanzas, el riesgo está a la orden del día. El análisis de regresión te ayuda a cuantificar ese riesgo. Por ejemplo, puedes usarlo para calcular el Value at Risk (VaR), una medida que te dice cuánto podrías perder en un escenario pesimista pero plausible.

Previsión de ventas: Si eres un emprendedor o trabajas en el departamento financiero de una empresa, seguro que te interesa saber cómo van a evolucionar las ventas. El análisis de regresión puede ayudarte a crear modelos predictivos basados en factores como la estacionalidad, las campañas de marketing o las condiciones económicas.

Vale, ya te he convencido de lo útil que es esta herramienta. Ahora viene lo bueno: cómo ponerla en práctica. No te asustes, no necesitas ser un genio de las matemáticas para aprovechar el poder del análisis de regresión.

1. Identifica tus variables: Lo primero es determinar qué quieres predecir (variable dependiente) y qué factores crees que influyen en esa predicción (variables independientes). Por ejemplo, si quieres predecir el rendimiento de un fondo de inversión, podrías considerar variables como el tipo de interés, el crecimiento del PIB o la inflación.

2. Recopila datos fiables: La calidad de tu análisis dependerá directamente de la calidad de tus datos. Asegúrate de obtener información de fuentes confiables como Bloomberg o Reuters.

3. Elige tu software: No necesitas ser un programador experto. Existen herramientas como Excel o R que tienen funciones de regresión integradas. Si buscas algo más potente, puedes probar con Python y sus bibliotecas estadísticas.

4. Interpreta los resultados: Aquí es donde separamos a los profesionales de los aficionados. No te quedes solo con los números; entiende qué significan en el contexto de tu estrategia financiera.

5. Valida y ajusta: El mundo financiero es dinámico, así que tu modelo también debe serlo. Revisa periódicamente tus predicciones y ajusta tu modelo según sea necesario.

Errores comunes y cómo evitarlos

Como con cualquier herramienta poderosa, es fácil meter la pata si no sabes lo que estás haciendo. Aquí te dejo algunos errores típicos y cómo esquivarlos:

Sobreajuste del modelo: A veces, en nuestro afán por crear un modelo perfecto, incluimos demasiadas variables y acabamos con algo que funciona genial con datos históricos pero falla miserablemente con nuevos datos. La solución: mantén tu modelo lo más simple posible sin sacrificar precisión.

Ignorar la multicolinealidad: Esto ocurre cuando tus variables independientes están muy relacionadas entre sí. Por ejemplo, si estás analizando el precio de una casa y consideras tanto los metros cuadrados como el número de habitaciones, podrías tener este problema. La solución: elige cuidadosamente tus variables y considera usar técnicas como el análisis de componentes principales.

Asumir causalidad: Solo porque dos variables estén correlacionadas no significa que una cause la otra. El clásico ejemplo es la correlación entre el consumo de helados y los ahogamientos en verano. No es que el helado cause ahogamientos, sino que ambos aumentan con el calor. La solución: usa tu sentido común y busca explicaciones lógicas para las relaciones que encuentres.

Si has llegado hasta aquí, probablemente estés pensando: «Vale, esto suena genial, pero ¿por dónde empiezo?». No te preocupes, te dejo algunos recursos que te ayudarán a convertirte en un maestro del análisis de regresión:

Cursos online: Plataformas como Coursera o edX ofrecen cursos especializados en análisis de regresión aplicado a finanzas. Muchos son gratuitos y puedes hacerlos a tu ritmo.

Libros de referencia: «Econometría» de Damodar Gujarati es un clásico que cubre el tema en profundidad. Para algo más enfocado en finanzas, «Analysis of Financial Time Series» de Ruey S. Tsay es una excelente opción.

Software especializado: Además de Excel y R que mencionamos antes, programas como Stata o SAS son ampliamente utilizados en el mundo financiero para análisis de regresión avanzado.

Comunidades online: Foros como r/statistics en Reddit o Cross Validated son excelentes lugares para hacer preguntas y aprender de otros profesionales.

Ya tienes todas las herramientas necesarias para empezar a utilizar el análisis de regresión en tus estrategias financieras. Recuerda, como con cualquier técnica poderosa, la práctica hace al maestro. Así que no tengas miedo de experimentar, equivocarte y aprender. ¿Quién sabe? Tal vez el próximo Warren Buffett seas tú, armado con tus modelos de regresión y tu instinto financiero bien afinado.