La cuota íntegra se refiere a la cantidad total que un contribuyente debe abonar a la administración tributaria en virtud de sus obligaciones fiscales, sin considerar deducciones, bonificaciones o reducciones. Este concepto es fundamental en el contexto de la legislación tributaria, ya que representa el primer paso para determinar la cantidad final de impuestos que un contribuyente pagará.

Cálculo de la Cuota Íntegra

Componentes de la Cuota Íntegra

Para calcular la cuota íntegra, es necesario tener en cuenta varios componentes relacionados con la situación financiera y tributaria del contribuyente. Estos elementos incluyen:

- Base imponible: Es el importe sobre el que se aplican los tipos impositivos. Puede derivar de los ingresos obtenidos, bienes y propiedades.

- Tipos impositivos: Son los porcentajes establecidos por la ley que se aplican a la base imponible para determinar la cuota.

- Rentas exentas: Ciertas rentas pueden no estar sujetas a impuestos, lo que afecta el cálculo de la base imponible.

Ejemplo del Cálculo

Supongamos que un contribuyente tiene:

- Base imponible: 30,000 euros

- Tipo impositivo: 20%

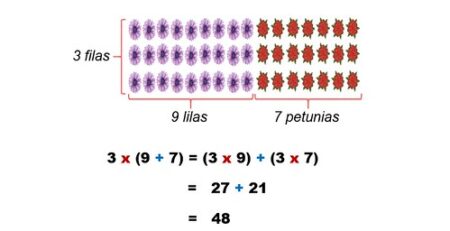

La cuota íntegra se calcularía como sigue:

Cuota Íntegra = Base Imponible x Tipo Impositivo

Cuota Íntegra = 30,000 euros x 20% = 6,000 euros

Así, el resultado es que la cuota íntegra sería de 6,000 euros.

Aplicación de la Cuota Íntegra en Impuestos

Impuesto sobre la Renta de las Personas Físicas (IRPF)

En el caso del IRPF, la cuota íntegra se calcula utilizando los ingresos y deducciones correspondientes. Este impuesto es progresivo, lo que significa que a medida que aumenta la base imponible, también lo hace el tipo impositivo.

Progresividad y Tramos

Los tramos del IRPF son una característica clave. Por ejemplo, un contribuyente podría estar sujeto a las siguientes tasas:

- Hasta 12,450 euros: 19%

- De 12,451 a 20,200 euros: 24%

- De 20,201 a 35,200 euros: 30%

- De 35,201 a 60,000 euros: 37%

- Más de 60,000 euros: 45%

La cuota íntegra se calcula por separado para cada tramo y luego se suman.

Ejemplo de Cálculo de IRPF

Imaginemos que un contribuyente tiene una base imponible total de 50,000 euros. El cálculo de la cuota íntegra se realizaría de la siguiente manera:

- Primer tramo: 12,450 euros x 19% = 2,365.50 euros

- Segundo tramo: (20,200 – 12,450) euros x 24% = 1,860 euros

- Tercer tramo: (35,200 – 20,200) euros x 30% = 4,500 euros

- Cuarto tramo: (50,000 – 35,200) euros x 37% = 5,460 euros

la cuota íntegra sería:

Cuota Íntegra Total = 2,365.50 + 1,860 + 4,500 + 5,460 = 14,185.50 euros

Impuesto sobre Sociedades

En el caso del Impuesto sobre Sociedades, la cuota íntegra también se determina a partir de los beneficios obtenidos por la empresa.

Base Imponible y Tipo Impositivo

La base imponible se obtiene restando los gastos deducibles de los ingresos totales de la empresa. El tipo impositivo es generalmente un porcentaje fijo, que puede variar en función de la facturación o el tipo de empresa.

Ejemplo de Cálculo de la Cuota Íntegra de Sociedades

Supongamos que una empresa tiene:

- Ingresos Totales: 100,000 euros

- Gastos Deducibles: 60,000 euros

- Tipo Impositivo: 25%

La cuota íntegra se calcularía así:

Base Imponible = Ingresos Totales – Gastos Deducibles

Base Imponible = 100,000 – 60,000 = 40,000 euros

Así, la cuota íntegra será:

Cuota Íntegra = Base Imponible x Tipo Impositivo = 40,000 euros x 25% = 10,000 euros

Deducciones y Bonificaciones

Las deducciones y bonificaciones pueden disminuir significativamente la cuota a pagar. Estas pueden ser específicas para ciertos sectores, tipos de actividades o incluso llevar a cabo determinadas inversiones.

Ejemplo de Deducciones

Un contribuyente que ha calculado su cuota íntegra en 6,000 euros puede beneficiarse de deducciones como:

- Deducción por inversión en vivienda habitual: 1,000 euros

- Deducción por donativos a ONGs: 500 euros

Esto haría que la cuota final se reduzca a:

Cuota a Pagar = Cuota Íntegra – Deducciones = 6,000 – (1,000 + 500) = 4,500 euros

Tipos de Deducciones

Existen varias categorías de deducciones que pueden afectar la cuota tributaria, tales como:

- Personales: Deducciones por situación familiar, discapacidad, entre otros.

- Inversión: Deducciones por realizar inversiones en determinados sectores.

- Donaciones: Ayudas fiscales por contribuciones a organizaciones sin ánimo de lucro.

Errores Comunes en el Cálculo

Errores a Evitar

Realizar un cálculo incorrecto de la cuota íntegra puede derivar en sanciones económicas. Algunos de los errores más comunes son:

- No declarar todos los ingresos: Es crucial incluir todos los datos para no afectar la base imponible.

- Aplicar deducciones erróneas: Verificar que se cumplen los requisitos para cada deducción.

- No revisar la normativa: Las leyes cambian; es fundamental estar actualizado sobre las últimas modificaciones fiscales.

Consecuencias de un Cálculo Erróneo

Un error en el cálculo de la cuota íntegra puede resultar en:

- Multas: La Agencia Tributaria puede imponer sanciones significativas.

- Intereses de demora: En caso de no pagar a tiempo, se generarán intereses.

- Inspecciones: Un aumento en la probabilidad de ser objeto de auditorías por parte del fisco.

Organización Financiera

Mantener un registro detallado de todos los ingresos y gastos es fundamental. Utilizar software de contabilidad puede facilitar este proceso.

Asesoramiento Profesional

Contar con un asesor fiscal puede ayudar a optimizar la cuota fiscal, asegurando que se aplican todas las deducciones y bonificaciones posibles. Este profesional puede ofrecer un análisis completo y actualizar al contribuyente sobre las últimas normativas.

Planificación Fiscal

La planificación fiscal es clave para reducir la cuota íntegra. Con una Correcta planificación, los contribuyentes pueden gestionar sus ingresos y gastos de tal manera que maximicen las deducciones y minimicen la base imponible, lo que a su vez reduce la cuota íntegra a pagar. A continuación, se enumeran algunas estrategias de planificación fiscal:

- Anticipar ingresos y gastos: Si es posible, algunos contribuyentes pueden optar por anticipar gastos deducibles o postergar ingresos para el siguiente ejercicio fiscal, reduciendo así la carga impositiva en el año actual.

- Utilizar deducciones fiscales disponibles: Es importante identificar y aprovechar todas las deducciones que se pueden aplicar, como las relacionadas con inversiones, donaciones o situaciones familiares.

- Contribuir a planes de jubilación: Las aportaciones a planes de pensiones o jubilación pueden ser deducibles, lo que puede reducir la base imponible y, por ende, la cuota íntegra.

La cuota íntegra es un concepto esencial en la tributación que establece la cantidad bruta que un contribuyente debe abonar antes de considerar deducciones y bonificaciones. Comprender cómo se calcula y qué factores influyen en este cálculo es vital para una correcta gestión fiscal. Es recomendable llevar un control riguroso de los ingresos, gastos y posibles deducciones, así como considerar el asesoramiento profesional para optimizar la carga fiscal. Con una adecuada planificación y cumplimiento de las normativas fiscales, es posible minimizar la cuota íntegra y evitar sanciones por errores en su cálculo.